估值300亿!锂电池独角兽瑞浦兰钧通过港交所的上市聆讯

发布日期:2023/12/2

四年之间,就将业绩从0做到近150亿。

11月30日,锂电池独角兽瑞浦兰钧通过港交所的上市聆讯,由摩根士丹利及中信证券担任其联席保荐人。瑞浦兰钧此前分别于2022年12月14日和2023年6月30日,两次向港交所递交招股书。

瑞浦兰钧距离上市再进一步,站在其背后的“镍王”青山集团,也将在新能源投资领域收获青山系的第一个IPO。

据悉,瑞浦兰钧是青山集团在新能源领域的重要布局,按2022年装机量计算,瑞浦兰钧是全球第十大锂电池制造商。在成长过程中,依靠青山集团的资源倾斜,瑞浦兰钧已是一匹赛道黑马。

在一级市场,新能源卷起的风口上,瑞浦兰钧在最后一轮融资后的估值已经超过300亿。但锂电赛道的激烈竞争,对于瑞浦兰钧这家成立只有7年的公司来说并不友好。锂电行业产能扩张潮带来的利用率不足,让瑞浦兰钧至今仍在亏损之中。

但在新能源和碳中和趋势下,锂电行业仍在向上发展。瑞浦兰钧在IPO之际,还需要着手如何在卷出新高度的市场态势中继续走下去。

三年半亏超22亿,全球第十大锂电厂商即将IPO

瑞浦兰钧是一家锂离子电池制造商,专注于锂离子动力电池产品和储能电池产品的研发、制造和销售。其业务体系为动储结合,在经过研发期后,分别在2019年和2020年向客户交付储能及动力锂电池产品,其第一家储能电池客户为浙江艾罗能源,第一家动力电池厂商为上汽通用五菱。

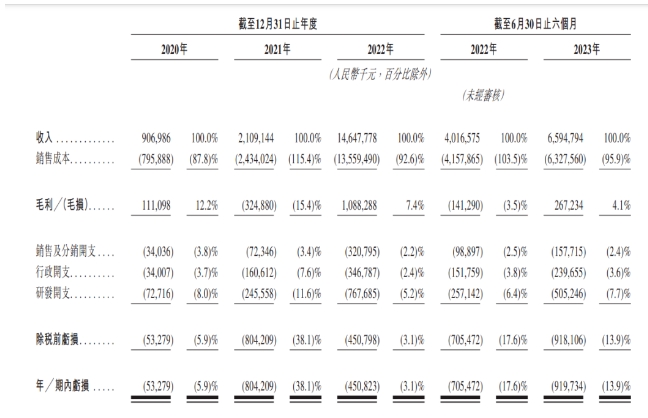

招股书显示,2020年、2021年、2022年及2023年上半年,瑞浦兰钧营收分别为9.07亿元、21.09亿元、146.48亿元及65.95亿元,其中在2020年至2022年间,复合年增长率为301.9%。

但作为行业后发者,彼时赛道内已经伫立着几家巨头,瑞浦兰钧需要在价格上做出一些妥协来获得市场,然而低价策略,也是造成毛利率较低和业绩亏损的重要原因之一。

2020年、2021年、2022年及2023年上半年,瑞浦兰钧净亏损分别为5327.9万元、8.04亿元、4.51亿元以及9.20亿元,在三年半的时间里,瑞浦兰钧合计亏损了22.28亿元。同期瑞浦兰钧毛利率分别为12.2%、-15.4%、7.4%以及4.1%。

其中,在2023年,由于原材料价格迅速下跌导致电池产品售价下降,但瑞浦兰钧使用的更多是此前的高价库存材料,导致其存货的可变现净值低于其成本。

来源:瑞浦兰钧招股书

瑞浦兰钧在招股书中表示,业绩亏损的原因包括原材料价格波动、运营开支增加以及扩大产能导致利用率低,新能源车市场发展状况等因素。

据了解,瑞浦兰钧的设计年产能已经从2020年1月的2.3GWh增长到2023年6月30日止的35.2GWh。同时,瑞浦兰钧也在加大研发投入,2020年、2021年、2022年及2023年上半年,瑞浦兰钧的研发投入分别为7270万元、2.46亿元和7.68亿元以及5.05亿元。

2020年、2021年、2022年及2023年上半年,瑞浦兰钧向最大客户的销售分别占各期间收入的比例为38.6%、24.5%、11.7%及12.7%,而同期的五大客户分别占我们收入的69.7%、51.0%、38.2%及37.6%。

在业务端,2020年、2021年及2022年以及2023年上半年,瑞浦兰钧来自动力和储能电池产品的销售收入分别占比94.3%、87.3%、89.1%、88.2%及84.4%。

瑞浦兰钧的锂电池产品销量由2020年的1.55GWh大幅增加至2022年的16.61GWh,复合年增长率为227.4%。2023年上半年的销量更是达到7.77GWh。

招股书显示,按2022年装机量计算,瑞浦兰钧是全球第十大新能源应用方面的锂离子电池制造商。2022年以及今年上半年,在全球锂离子电池制造商中按全球储能电池装机量计算,瑞浦兰钧拥有8.8%以及5.7%的市场份额,分别排名第三以及第四;以在中国市场的动力电池产品装机量计算,拥有1.7%以及1.2%的市场份额,于这两个期间均排名第十。

瑞浦兰钧如今正是以这样的行业地位冲刺资本市场。

背靠青山,瑞浦兰钧如何突围?

从瑞浦兰钧的发展历程来看,其于2017年10月由青山集团及其他股东成立,旨在向快速增长且前景广阔的新能源行业扩展,2019年4月实现锂离子电池的批量交付。

招股书显示,大股东永青科技持有瑞浦兰钧约62.6%权益,包括约50.4%直接权益和通过温州景锂持有的约12.2%间接权益。而永青科技的背后是青山集团以及项光达。

青山集团经营全球最大的不锈钢及镍业务,市场中有“镍王”的称号,背靠青山集团是瑞浦兰钧与生俱来的优势。

由于业务相关,无论是瑞浦兰钧与青山集团的产品销售框架协议,还是瑞浦兰钧与永青科技签订的材料采购协议,瑞浦兰钧与青山集团的关联交易规模巨大。招股书显示,2020年、2021年、2022年及2023年上半年,瑞浦兰钧向青山集团及其关联方出售的电池产品的过往交易金额分别约为130万元、1530万元、8.6亿元以及8.33亿元。

此外,在2022年和2023年上半年,控股股东青山集团还是瑞浦兰钧五大客户之一,分别占总收入的5.9%及12.7%。这一比例的变化是瑞浦兰钧与永青科技、美国电动汽车制造商之间的安排,瑞浦兰钧向永青科技供应电池组件,而永青科技再向美国电动汽车制造商供应电池组件。

2023年,青山集团预计继续为瑞浦兰钧五大客户之一。

不只是业务往来。招股书显示,2020年、2021年、2022年,青山集团通过关联方向瑞浦兰钧及其附属公司分别贷款4.64亿元、52.7亿元和21.84亿元,总金额近80亿元。

前期有了青山集团的加持,瑞浦兰钧跨过了投入阶段,成长速度也吸引了资本市场的关注。据悉,瑞浦兰钧自成立以来完成3轮外部投资,累计融资额约85亿元。2022年1月,瑞浦兰钧完成A轮融资,产业投资方青岛上汽与嘉兴上汽分别增资5亿元及22亿元,上汽一举成为瑞浦兰钧最大外部股东,合计持股比例为11.29%。

在2022年8月及9月的B轮融资时,瑞浦兰钧的投前估值已达到248亿元,彼时IDG、深创投、芜湖闻名、平安投资、佛山基金等数十家机构入股。以芜湖闻名此轮投资8亿元,获得2.63%的持股比例计算,B轮融资后,瑞浦兰钧估值超303亿元。

估值超300亿的锂电池独角兽,如今面临的是一个内卷程度已经起飞的市场。进入2023年以来,锂电池材料价格不断下跌,锂电池价格也不断回落,彭博曾预测,明年锂离子电池组均价将会继续下跌。

对于瑞浦兰钧来说,如今毛利率转正,但市场竞争强度会加大,价格战并不能让行业良性发展。瑞浦兰钧应该如何突围?

瑞浦兰钧在招股书中强调,“强大的研发实力是公司取得成功的关键因素”。如今各大锂电厂商都有自己的看家本领,比亚迪刀片电池,蜂巢能源的短刀,宁德时代的麒麟电池等,瑞浦兰钧也有自己的“问顶技术”。

“问顶电池”的创新之处在于缩短极耳长度,改变其与转接片的连接方式,采用一体化焊接技术,使得电芯内部结构实现了一体化的连接,把原有的顶部空间由15mm缩减到了8mm,使电芯内部空间利用率有效提升7%以上。该技术实现了高安全+长续航+低成本兼得,可应用于磷酸铁锂电池产品以及三元锂电池产品。

瑞浦兰钧以动力和储能产品双线发展,2022年,瑞浦兰钧储能电池装机量全球第三,动力电池装机量中国第十。在储能领域,瑞浦兰钧的优势更大一些。

瑞浦兰钧在招股书中表示,IPO募集所得资金净额将主要用于扩大产能;先进锂离子电池、先进材料和先进生产工艺的核心技术研发;以及偿还银行贷款以及用作营运资金和其他一般公司用途。

据瑞浦兰钧董事长曹辉透露,预计到2025年,其锂电产能将达150GWh。值得注意的是,瑞浦兰钧也预计能够在2025年实现盈利并产生经营现金流入。

来源:直通IPO 作者:邵延港